Covered Call

Kryté vypisování call opcí je nejzákladnější příjmovou strategií. Je vysoce efektivní a mohou ji používat jak začátečníci, tak pokročilí obchodníci.

Tato strategie vzniká kombinací pozice na podkladovém aktivu a výpisem call opce na toto aktivum. Řada obchodníků bohužel neví, že s pomocí této strategie mohou zvýšit výnosnost svého portfolia (složeného výhradně z podkladových aktiv jako akcie či komodity) právě o opční prémia, která získají z výpisu call opcí na tato podkladová aktiva. Základní myšlenkou je nakoupit či vlastnit akcie a poté každý měsíc prodat OTM call opci na vlastněné akcie a za to obdržet prémium. Princip je obdobný, jako když vlastníte byt a následně jej za nájem pronajímáte.

Když cena akcie vzroste nad realizační cenu opce, budeme uplatněni a jsme povinní prodat držené akcie za realizační cenu call opce. Realizujeme tedy zisk, který je roven rozdílu mezi strikem vypsané call opce a naší nákupní cenou akcie, který je navíc zvýšen o prémium z vypsané call opce.

Když je cena akcie v době expirace vyšší než naše nákupní cena akcie, ale zároveň nižší než realizační cena vypsané opce, je tato situace pro nás ideální. V takovém případě totiž realizujeme zisk jednak na našich nakoupených akciích, tak na vypsané call opci, která vyprší bezcenná a my si tak ponecháme plné prémium, které jsme obdrželi za její výpis.

Bude-li se cena akcie v době expirace pohybovat pod cenou našeho nákupu nákupu akcií, obdržené prémium bude mírnit naši ztrátu. Zůstane-li cena akcie nad bodem zvratu, stále dosáhneme zisku. Klesne-li cena akcie pod bod zvratu, budeme ve ztrátě. Ta však bude nižší, než když bychom obchodovali samotné akcie bez vypsání call opce.

Postup obchodování strategie Covered Call

- Nakoupíme (nebo již vlastníme) 100ks akcií.

- Prodáme 1 call opci s vyšší realizační cenou. Opce je OTM.

- Protože současně nakupujeme (či již vlastníme) akcie a současně prodáváme call opce (zavazujeme se tím k budoucímu prodeji 100ks akcií za strike cenu opce), je běžně označována jako kryté vypisování call opcí. Opce se vypisuje na měsíční bázi. Tímto způsobem obdržíme v průběhu několika měsíců více opčního prémia, než kdybychom jednorázově zvolili opci se vzdálenější expirací. Nejrychlejší časový rozpad je v posledních 20 dnech platnosti opce (tedy v posledním měsíci expirace). Při prodeji opce tak bude časový rozpad působit ve prospěch této pozice.

- Maximální zisk je omezen dosažením realizační ceny opce.

- Pokud obchodujeme standartní americkou opci na akcie, musíme nakoupit nebo vlastnit 100 ks akcií na každou vypsanou opci.

- Aby vstupní kapitálové požadavky na vstup do pozice předstatované výdaji za nákup akcií nebyly příliš vysoké, vyberte akcii, jejíž cena se pohybuje mezi 10 až 50 USD.

- Vyberte akcii, která je v růstovém trendu, nebo se pohybuje do strany a najděte si hladinu supportu.

- Řiďte svoji pozici v souladu s pravidly vašeho obchodního plánu.

- Když v době expirace cena akcie vzroste nad realizační cenu opce, budeme uplatněni a jsme povinní prodat držené akcie za realizační cenu call opce. Realizujeme tedy zisk, který je roven rozdílu mezi strikem vypsané call opce a naší nákupní cenou akcie, který je navíc zvýšen o prémium z vypsané call opce. Uplatnění opce je automatické.

- Když je cena akcie v době expirace vyšší než naše nákupní cena akcie, ale zároveň nižší než realizační cena vypsané opce, je tato situace pro nás ideální. V takovém případě totiž realizujeme zisk jednak na našich nakoupených akciích, tak na vypsané call opci, která vyprší bezcenná a my si tak ponecháme plné prémium, které jsme obdrželi za její výpis.

- Bude-li se cena akcie v době expirace pohybovat pod cenou našeho nákupu akcií, obdržené prémium bude mírnit naši ztrátu. Zůstaneme-li cena akcie nad bodem zvratu, stále dosáhneme zisku. Klesne-li cena akcie pod bod zvratu, budeme ve ztrátě. Ta však bude nižší, než když bychom obchodovali samotné akcie bez vypsání call opce.

- Klesne-li cena akcie pod váš ochranný stop-loss, prodejte držené akcie, aby nedocházelo k prohlubování ztráty z poklesu ceny akcií (tím přejdeme do pozice Naked Call Writing a budete se řídit pravidly nové strategie).

- Můžete také zpětně levněji odkoupit call opci. Tím nám zůstanou nakoupené akcie a obchodujeme s akciemi samostatně.

Vstupní kroky

Výstupní kroky

Souvislosti

Výhled

- S touto strategií spekulujeme na růst, případně stagnaci ceny podkladového aktiva.

Odůvodnění

- Vlastníme-li již akcie či je chceme teprve zakoupit a ve střednědobém až dlouhodobém horizontu je držet ve svém portfóliu s úmyslem je někdy v budoucnu za vyšší cenu prodat, můžeme budoucí prodej uskutečnit pomocí opakovaného měsíčního vypisování call opce. Každý měsíc tak za vypsání opce získáváme prémium, které nám splácí vstupní investici. Obdržené prémium nám tak snižuje průměrnou nákupní cenu akcií. Je to obdobné, jako kdybychom inkasovali nájemné z pronájmu. Jak cena akcie vzroste, můžeme být uplatněni a jsme povinni prodat držené akcie za realizační cenu

vypsané call opce. Inkasujeme tak zisk z prodeje akcií i obdrženého prémia. Když cena akcie klesá, vypsaná call opce vyprší bezcenná. Ponecháme si obdrženou prémii, která nám vytváří ochranný polštář pro pokles ceny akcií.

Typ pozice

- Jedná se o debetní transakci, protože zaplatíme za nákup akcií. Obdržené prémium za vypsanou call opci jen snižuje celkové vynaložené prostředky. Výnos můžeme zvýšit nákupem akcií na úvěr, čímž za využití 50% marginu se zdvojnásobí váš výnos.

- Maximální riziko je rovno celkovým vynaloženým prosředkům na nákup akcií snížené o obdržené prémium.

Vliv času

- Časový rozpad je přínosný pro tuto obchodní strategii, protože snižuje hodnotu opce pro případný zpětný nákup. Když v době expirace cena akcie nepřekročí realizační cenu call opce, ponecháme si celé opční prémium. Tím si tak snižujeme průměrnou nákupní cenu akcií.

Doba obchodu

- Call opce vypisujeme každý měsíc s nejbližším termínem expirace.

Výběr akciového podkladu

- Vyberte si dostatečně likvidní akcii. Průměrný denní objem zobchodovaných akcií by měl přesáhnout 500 000 kusů (Average Daily Volume – ADV > 500 000).

- Vyberte akcii ve vhodném cenovém rozpětí, aby výdaje za nákup akcií nebyly příliš vysoké.

- Vyberte akcii, která se pohybuje v růstovém trendu či do strany a najděte si hladinu supportu.

Výběr opce

- Vyberte si dostatečně likvidní opci. Open Interest by měl být minimálně 100, nejlépe 500 násobkem velikosti vámi otevírané pozice.

- Realizační cenu call opcí volte ATM nebo nad aktuální cenou podkladového aktiva (OTM). Očekáváte-li vyšší růst, volte strike cenu více nad aktuální cenou podkladového aktiva. Pokud očekáváte neutrální pohyb, volte opci ATM.

- Realizační cena call opcí je nad aktuální cenou podkladového aktiva.

- Porovnejte na měsíční bázi výnos 2 nejbližších expiračních termínů call opcí a tu s vyšším měsíčním výnosem zvolte.

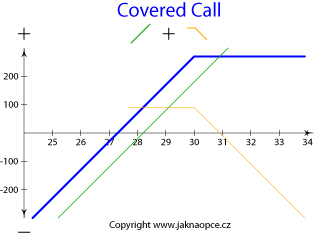

Profil rizik

- Maximální ztráta = Cena nakoupené akcie – obdržené prémium

- Maximální zisk = (Realizační cena opce – cena nakoupené akcie) + obdržené prémium

- Bod zvratu = Cena nakoupené akcie – obdržené prémium

Výhody a nevýhody

Výhody

- Pravidelně každý měsíc generuje příjem.

- Je to méně riziková strategie než pouhé držení akcií.

- Jsme ziskoví, i když se trh nikam nepohne.

Nevýhody

- Pro čistě opční obchodníky je tato strategie považována za kapitálově náročnou. Pro obchodníky s akciemi to však neplatí – právě naopak jim tato strategie poskytuje výhody, kterých by při samostatném obchodování akcií nemohli dosáhnout.

- Omezujeme si maximální zisk, když cena akcií roste.

- Při poklesu ceny máme v portfoliu akcie, jejichž cena také klesá. Obdržené prémium vytváří jen omezený ochranný polštář před poklesem ceny akcií.

Ukončení obchodu

Ukončení pozice

- Když cena akcie vzroste nad realizační cenu opce, budeme uplatněni a jsme povinní prodat držené akcie za realizační cenu call opce. Realizujeme tedy zisk, který je roven rozdílu mezi strikem vypsané call opce a naší nákupní cenou akcie, který je navíc zvýšen o prémium z vypsané call opce.

- Když je cena akcie v době expirace pod realizační cenou vypsané call opce a vyšší než naše nákupní cena akcie, je tato situace pro nás ideální. V takovém případě vypsaná call opce vyexpiruje jako bezcenná a ponecháme si celé prémium při současné realizaci zisk i na našich nakoupených akciích.

- Pokud bude pokles ceny akcií větší máme v závislosti na typu účtu tyto možnosti:

- Pokud můžeme vypisovat nekryté opce, prodáte držené akcie a opci necháte vyexpirovat. Zůstane nám celé obdržené opční prémium. Dostanete se tak do pozice Naked Call. Poklesne-li hodnota ceny akcií na novou úroveň, můžeme uvažovat o novém nákupu cenných papírů. Jsme-li v pozici Naked Call musíme být opatrní, protože v případě zpětného velkého růstu ceny akcií se naše opce může dostat do ITM a čelili bychom neomezené ztrátě.

- Pokud náš účet neumožňuje vypisovat nekryté opce či nemáte dostatečné zkušenosti, potom je nejlepší zpětně odkoupit call opci a zvážit prodej držených akcií, abychom neprohlubovali ztrátu.

Zmírnění ztráty

- Můžeme prodat akcie a ponechat si vypsanou opci (přešli bychom do Naked Call), nebo prodat akcie a zpětně odkoupit vypsanou opci.

- Můžeme také nakoupit put opci, které by pokrývala riziko poklesu ceny akcií. Tím by se maximální výnos snížil a přešli bychom do strategie Collar.

Příklad

25. února 2009 se obchoduje akcie ABCD za 28,20 USD.

Koupíme 100ks akcií ABCD za 28,20 USD.

Prodáme call opci s expirací v březnu 2009 a realizační cenou 30,00 za 0,90 USD.

|

Celková zaplacená částka

|

Cena akcie – obdržené prémium 28,20 - 0,90 = 27,30 |

|

Maximální riziko

|

Cena akcie – obdržené prémium 28,20 - 0,90 = 27,30 Maximální riziko je 27,30 USD, což jsou všechny naše investované prostředky. |

|

Maximální zisk

|

Realizační cena opce + obdržené prémium – cena akcie (30,00 + 0,90) - 28,20 = 2,70 |

|

Bod zvratu

|

Cena akcie – obdržené prémium 28,20 - 0,90 = 27,30 |

|

Max. ROI |

Maximální výnos je 9,57%. Dosáhneme ho, když v době expirace dosáhne cena akcie 30 USD. |

Popularity: 100% [?]

ked kupim 100ks akcii za 28,20$ tak to je celkova zaplatena ciastka 2820$. To co tu uvadzate ako priklad , neviem pochopit , pretoze cisla su zle.

Co je opcne premium? ako sa vypocita?

Čísla jsou dobře. 1 standartní opční kontrakt totiž představuje 100 kusů podkladového aktiva – tedy akce. Podle příkladu opravdu zaplatíš 100 x 28,20 = 2820 USD za nakoupených 100 kusů akcií, které chceš držet. Protože jsi však vypsáním 1 call opce na sebe vzal závazek prodat 100 kusů akcií za 30 USD, za to jsi obdržel odměnu a té se říká opční prémie. Ta v tomto případě činí 0,90 USD za akcii. Protože však 1 opce představuje podklad 100 akcí, tak obdržíš prémii 100 x 0,90 = 90 USD. Pro lepší představu stal jsi se pojišťovnou, která prodala pojistku, že prodá 100ks akcií za 30 USD a za takovou pojistku si nechala zaplatit 0,90 USD za každou akci. No a protože je v jednom opčním kontraktu 100 akcí, obdžíš 90 USD. Když cena do konce platnosti kontraktu (pojištění) nepřekročí 30 USD, necháš si obdržené peníze za prodanou pojistku a ta vyprší bezcenná. Když ale cena překročí v den vypršení platnosti opce (pojištění) 30 USD, stala se „škodní událost“ a jako pojišťovna musíš dostát svým závazkům a prodat akcie za 30 i když se obchodují za víc. To Ti ale nevadí, protože od 25.2. držíš 100 ks akcií nakoupených za 28.20, takže na prodeji jen vyděláš méně, ale vyděláš. Je to jasnější?

Hodnota opční prémie se počítá podle velmi složitých vzorců (Black-Scholes a další). To jsou vzorce, za které byla udělena Nobelova cena a není třeba je znát. Opční prémium odpovídá ceně, za kolik je protistrana ochotna akceptovat nákup/prodej dané opce. Tedy přeloženo do řeči pojišťovny, kolik obdrží pojišťovna peněz na prodanou pojistku či kolik je ochoten zaplatit ten, kdo si tu pojistku chce koupit. Je to věc střetu nabídky a poptávky.

Nevidim (ve vysledku, podle grafu) rozdil mezi Covered Call (kombinaci) a Short Putem (vanillou)… V cem je ten rozdil, ze jde o dva ruzne pripady? Preci kdyz je vysledek stejny, tak je to to same, ne?

Preci „stal jsi se pojišťovnou“ odpovida emisi Putu prece… Takze je to to same, ne?

Vypadá to nagrafu velmi podobně, ale rozdíl v tom je značný. Strategie Covered Call je krytým vypisováním (prodejem) call opce. Tedy musíš vlastnit podkladové aktivum – akcii. Na vstup do této pozice potřebuješ právě kvůli držení podkladového aktiva větší kapitál, než na strategii Short Put. Do strategie Covered Call broker pustí i nováčky. Ovšem strategie Short Put je nahým (podkladovým aktivem nekrytým) vypisováním put opce (put opce je něco úplně jiného, než call opce tak pozor na to). Short Put je daleko agresivnější strategie a do ní začátečníky broker nepustí, nebo dokonce v rámci svého usnadnění života ji nedovolí obchodovat. Ve strategii Short Put, protože nemusíš držet podkladové aktivum Ti broker zablokuje margin cca 20% hodnoty akciové pozice. No a když potřebuješ jen 1/5 peněz a příjem za vypsané opce je zhruba stejný, tak ve výsledku při stejném pohybu vyděláš 5x více!

…Hm. Takze jestli to chapu spravne, bude fungovat takove to prirovnani ala inteligencni testy:

„Covered Call“ a „Short Put“ se vuci sobe maji v podobnem vztahu jako

„nakup akcie (long)“ a „nakup derivatu (marginoveho) nad akcii s pakou 5″… Chapu to dobre?

Jako ze ten derivat je argesivnejsi, protoze je jen na margin 20%.

…kdezto Covered Call zadnou paku nema, nic si nepujcuji (ani CP, ani penize), jde tedy o transakci „ryze za vlastni“.

Chapu to dobre?

…tady se mi rysuje predstava dalsiho rozdeleni (kategorizace/trideni) opci podle toho, zda jsou postavene na ryze vlastnim majetku (at uz CP nebo penize), nebo zda se na ne neco pujcuje, tedy ze bych s brokerem mel mit nejakou „uverovou smlouvu“.

Takze, jak by takove roztrideni vypadalo?

A jak vlastne mohu urcit pakovy pomer u opci??

Walking in the presence of giants here. Cool thing all around!