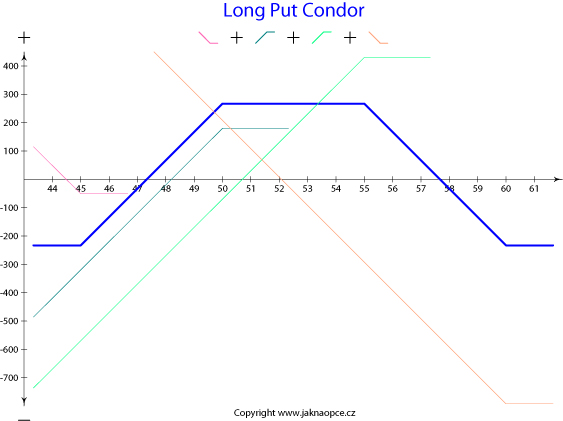

Long Put Condor

Long Put Condor je téměř shodný se strategií Long Put Butterfly jenom s tou výjimkou, že obě prostřední opce mají u strategie Long Put Condor rozdílnou realizační cenu opce. Jedná se o další strategii určenou pro neutrální trh. Je tudíž přesným opakem volatilní strategie Short Put Condor.

Long Put Condor je populární strategie, protože poskytuje dobrý poměr mezi rizikem a ziskem spolu s nízkými nároky na kapitál. Nakoupené vnější put opce A a D nám omezují riziko ztráty a tak je strategie konzervativnější než Short Strangle.

Long Put Condor se skládá z nakoupené put opce s nejnižší realizační cenou A, prodaných (vypsaných) put opcí B a C s vyšší realizační cenou než má opce A. Strike opcí B a C jsou rozdílné. Úplně nejvyšší realizační cenu má nakoupená put opce D.

Výsledná pozice je zisková jen pokud je trh neutrální. Maximální zisk dosáhneme, pokud se bude cena podkladového aktiva pohybovat v době expirace mezi sktrike B a C. Poměr rizika proti zisku je velmi pěkný a i oblast zisku (rozpětí bodů zvratu) je širší než u strattegie Long Butterfly.

Postup obchodování strategie Long Put Condor

- Nakoupíme put opci s nejnižší realizační cenou A. Opce je OTM.

- Prodáme stejný počet put opcí s vyšší realizační cenou B. Opce je OTM.

- Prodáme stejný počet put opcí s realizační cenou C. Realizační cena opce C je nad opcí B, ale pod realizačnícenou opce D. Opce je ITM.

- Nakoupíme put opci s nejvyšší realizační cenou D. Opce je ITM.

- Doba expirace všech opcí je stejná. Rozpětí realizačních cen AB a CD je stejné. Cena podkladového aktiva by měla být uprostřed realizačních cen B a C. Maximální zisk dosáhnete, pokud se bude v době expirace cena podkladového aktiva pohybovat mezi realizačními cenami B a C.

- Vyberte akcii, která se pohybuje do strany a najděte si hladinu supportu a rezistence.

- Ověřte si, že není plánovano vydání nějaké zprávy (ohlašování hospodářských výsledků, očekávané schválení léku, představování nového klíčového produktu…), které by mohlo zapříčinit posun ceny podkladového aktiva.

- Řiďte svoji pozici v souladu s pravidly vašeho obchodního plánu.

- Můžete ukončit pozici těsně před vypršením. V tom případě si ale ale zahrňte do výpočtu zisků a ztrát veškeré provize jak za otevření, tak zejména i za předčasné ukončení pozice.

Vstupní kroky

Výstupní kroky

Souvislosti

Výhled

- S touto strategií spekulujeme na stagnaci ceny podkladového aktiva. Neočekáváme přílišný pohyb ceny podkladového aktiva.

Odůvodnění

- Long Put Condor je potenciálně velmi výnosný obchod při malých kapitálových výdajích. Maximální zisk dosáhnete, pokud se bude v době expirace cena podkladového aktiva pohybovat mezi realizačními cenami B a C.

- Očekáváte nízkou volatilitu podkladového aktiva.

Typ pozice

- Jedná se o čistě debetní obchod i když celkové kapitálové potřeby na jeho otevření jsou nízké.

- Riziko je omezené. Nemůžeme ztratit víc, než kolik jsme investovali do tohoto obchodu.

- Maximální zisk je dán rozdílem sousedních realizačních cen opcí snížený o celkovou zaplacenou částku.

Vliv času

- Časový rozpad je pro tuto pozici pozitivní v době, kdy je zisková. V období ztráty pracuje proti této pozici.

Doba obchodu

- Tuto strategii je nejlepší obchodovat v krátkodobé horizontu. Nejlépe 1 měsíc a méně do expirace.

Výběr akciového podkladu

- Vyberte si dostatečně likvidní akcii. Průměrný denní objem zobchodovaných akcií by měl přesáhnout 500 000 kusů (Average Daily Volume – ADV > 500 000).

- Vyberte akcii, která se pohybuje do strany a najděte si hladinu supportu a rezistence.

- Vyberte si akcie v cenovém rozpětí, které vám bude vyhovovat.

Výběr opce

- Vyberte si dostatečně likvidní opci. Open Interest by měl být minimálně 100, nejlépe 500 násobkem velikosti vámi otevírané pozice.

- Realizační cenu put opce A volte 2 strike pod aktuální tržní cenou podkladového aktiva.

- Realizační cenu put opce B volte 1 strike pod aktuální tržní cenou podkladového aktiva.

- Realizační cenu put opce C volte 1 strike nad aktuální tržní cenou podkladového aktiva.

- Realizační cenu put opce D volte 2 strike nad aktuální tržní cenou podkladového aktiva.

- Vzdálenost realizačních cen AB a CD je stejná.

- Je velmi důležité si zajistit odpovídající rozpětí bodů zvratu – šířka neutrální oblasti nám ovlivňuje pravděpodobnost úspěšného zakončení obchodu.

- Doba expirace všech opcí je stejná. Je nutné vyvážit délku obchodu s potenciálním ziskem. Proto volíme opce s 1 měsícem a méně do expirace.

Profil rizik

- Maximální ztráta = Celková zaplacená částka

- Maximální zisk = Rozdíl realizačních cen – celková zaplacená částka

- Dolní bod zvratu = Realizační cena opce A + celková zaplacená částka

- Horní bod zvratu = Realizační cena opce D – celková zaplacená částka

Výhody a nevýhody

Výhody

- Dosahujem zisk, i když se trh nikam nepohybuje při malých kapitálových nárocích nutných k otevření pozice.

- Omezené a malé riziko ve srovnání s potencionálním ziskem.

- Poměrně vysoký ziskový potenciál, pokud se podkladové aktivum příliš nepohybuje.

Nevýhody

- Vyšší zisky přicházejí se zužujícím se rozpětím realizačních cen opcí.

- Zisk se zvyšuje s blížící se dobou expirace opcí.

- Příliš široké rozpětí Ask/ Bid může nepříznivě ovlivnit kvalitu obchodu.

Ukončení obchodu

Ukončení pozice

- Pozici ukončíte zpětným odkupem vypsaných opcí a následným prodejem dříve nakoupený opcí.

- Pokročilí obchodníci mohou ukončit jen stranu Bull Put Spread či Bear Put Spread a se zbytkem obchodovat samostatně při využití pohybu ceny podkladového aktiva k dalším dílčím ziskům.

Zmírnění ztráty

- Předčasně ukončit obchod jak je popsáno výše.

- Pokročilí obchodníci mohou ukončit jen jednu stranu spreadu a s druhou stranou se pokusit dosáhnout zisku.

Příklad

17. května 2009 se obchoduje akcie ABCD za 52,87 USD.

Koupíme put opci A s expirací v červnu 2009 a realizační cenou 45,00 za 0,51 USD.

Prodáme put opci B s expirací v červnu 2009 a realizační cenou 50,00 za 1,80 USD.

Prodáme put opci C s expirací v červnu 2009 a realizační cenou 55,00 za 4,30 USD.

Koupíme put opci D s expirací v červnu 2009 a realizační cenou 60,00 za 7,92 USD.

|

Celková zaplacená částka

|

Zaplacené prémium – obdržené prémium (0,51 + 7,92) - (1,80 + 4,30) = 2,33 |

|

Maximální riziko

|

Celková zaplacená částka 2,33 |

|

Maximální zisk

|

Rozdíl realizačních cen – celková zaplacená částka 5,00 - 2,33 = 2,67 |

|

Dolní bod zvratu

|

Realizační cena opce A + celková zaplacená částka 45,00 + 2,33 = 47,33 |

|

Horní bod zvratu

|

Realizační cena opce D – celková zaplacená částka 60,00 - 2,33 = 57,67 |

|

Max. ROI |

114,59% pokud je v době expirace cena akcie mezi realizačními cenami opcí B a C |

Popularity: 24% [?]