Long Iron Condor

Long Iron Condor je strategie, která je zisková v neutrálních trzích. Můžeme se na ni dívat jako na současnou kombinaci kreditních strategií Bull Put Spread a Bear Call Spread. Vyšší strike put opce Bull Put Spread je níž, než nižší strike call opce Bear Call Spread.

Je také možné tuto strategii obchodovat po jednotlivých nohách. Pod hladinou supportu otevřeme Bull Put Spread a počkáme, až podkladové aktivum vzroste. Poté nad hladinou rezistence otevřeme Bear Call Spread, čímž celkově vytvoříme pozici Long Iron Condor.

V ideálním případě by v době expirace měla zůstat cena podkladového aktiva mezi prostředními realizačními cenami. V tom případě si ponecháme celé obdržené prémium a opce vyprší jako bezcenné.

Postup obchodování strategie Long Iron Condor

- Nakoupíme pojistnou put opci s nižší realizační cenou A. Opce je OTM.

- Prodáme stejný počet put opcí s vyšší realizační cenou B. Opce je OTM.

- Nakoupíme pojistnou call opci s vyšší realizační cenou D. Opce je OTM.

- Prodáme stejný počet call opcí s nižší realizační cenou C. Opce je OTM.

- Doba expirace všech opcí je stejná. Vypsaná put opce má realizační cenu B níže, než vypsaná call opce C. Cena podkladového aktiva by měla být uprostřed realizačních cen B a C. Long Iron Condor je sestavený kombinací Bull Put Spread (kroky 1, 2) a Bear Call Spread (kroky 3, 4).

- Vyberte akcii, která se pohybuje do strany a najděte si hladinu supportu a rezistence.

- Ověřte si, že není plánovano vydání nějaké zprávy (ohlašování hospodářských výsledků, očekávané schválení léku, představování nového klíčového produktu…), které by mohlo zapříčinit posun ceny podkladového aktiva.

- Řiďte svoji pozici v souladu s pravidly vašeho obchodního plánu.

- Očekáváme, že cena podkladového aktiva bude nadále stagnovat. Tím by opce vypršely jako bezcenné a obrželi bychom celé prémium.

- Strategie Long Iron condor je tvořena kombinací strategií Bull Put Spread a Bear Call Spread. Takže můžete ukončit strategii na ztrátové straně a ponechat si strategii na ziskové straně.

- Můžete ukončit pozici těsně před vypršením. V tom případě si ale ale zahrňte do výpočtu zisků a ztrát veškeré provize jak za otevření, tak zejména i za předčasné ukončení pozice.

Vstupní kroky

Výstupní kroky

Souvislosti

Výhled

- S touto strategií spekulujeme na stagnaci ceny podkladového aktiva. Neočekáváme přílišný pohyb ceny podkladového aktiva.

Odůvodnění

- S Long Iron Condor provádíte současně kreditní strategie Bull Put Spread a Bear Call Spread, kdy maximálního zisku dosáhnete, pokud podkladové aktivum skončí v době expirace mezi středními realizačními cenami B a C. Očekáváte nízkou volatilitu ceny podkladového aktiva. Taktéž se na tuto strategii dá nahlížet jako kombinace úzkého Short Strangle s širším Long Strangle.

Typ pozice

- Jedná se o kreditní pozici. Celkové obdržené prémium je vyšší, než výdaje za zaplacené pojistné opce.

- Vaše maximální riziko je rozdílem realizačních cen opcí, snížené o celkovou obdrženou částku.

- Vaše maximální odměna je celková obdržená částka.

Vliv času

- Časový rozpad je pro tuto pozici pozitivní v době, kdy je zisková. V období ztráty pracuje proti této pozici.

Doba obchodu

- Tuto strategii je nejlepší obchodovat v krátkodobé horizontu. Nejlépe 1 měsíc a méně do expirace.

Výběr akciového podkladu

- Vyberte si dostatečně likvidní akcii. Průměrný denní objem zobchodovaných akcií by měl přesáhnout 500 000 kusů (Average Daily Volume – ADV > 500 000).

- Vyberte akcii, která se pohybuje do strany a najděte si hladinu supportu a rezistence.

Výběr opce

- Vyberte si dostatečně likvidní opci. Open Interest by měl být minimálně 100, nejlépe 500 násobkem velikosti vámi otevírané pozice.

- Realizační cena put opcí je pod aktuální cenou podkladového aktiva.

- Realizační cena call opcí je nad aktuální cenou podkladového aktiva.

- Doba expirace všech opcí je stejná a měla by být co nejkratší. Proto volíme opce s 1 měsícem a méně do expirace.

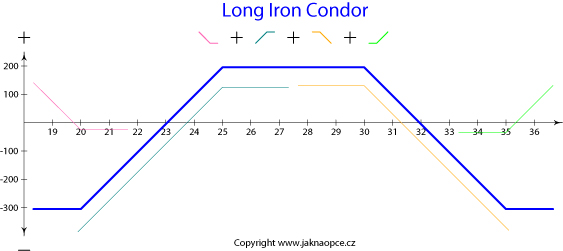

Profil rizik

- Maximální ztráta = Rozdíl realizačních cen – celková obdržená částka

- Maximální zisk = Obdržené prémium – zaplacené prémium

- Dolní bod zvratu = Realizační cena opce B – celková obdržená částka

- Horní bod zvratu = Realizační cena opce C + celková obdržená částka

Výhody a nevýhody

Výhody

- Dosahujem zisků když se trh nikam nepohybuje. To u akcií nejde dosáhnout. Navíc ihned při otevření pozice obdržíme prémium.

- Omezené a malé riziko ve srovnání s potencionálním ziskem.

- Poměrně vysoký ziskový potenciál, pokud se podkladové aktivum příliš nepohybuje.

Nevýhody

- Vyšší zisky přicházejí se zužujícím se rozpětím realizačních cen opcí.

- Zisk se zvyšuje s blížící se dobou expirace opcí.

- Příliš široké rozpětí Ask/ Bid může nepříznivě ovlivnit kvalitu obchodu.

Ukončení obchodu

Ukončení pozice

- Pozici ukončíte zpětným odkupem vypsaných opcí a následným prodejem dříve nakoupený opcí.

- Pokročilí obchodníci mohou ukončit jen stranu Bull Put Spread či Bear Call Spread a se zbytkem obchodovat samostatně při využití pohybu ceny podkladového aktiva k dalším dílčím ziskům.

Zmírnění ztráty

- Předčasně ukončit obchod jak je popsáno výše.

- Pokročilí obchodníci mohou ukončit jen jednu stranu spreadu a s druhou stranou se pokusit dosáhnout zisku.

Příklad

12. dubna 2009 se obchoduje akcie ABCD za 27,50 USD.

Koupíme put opci A s expirací v květnu 2009 a realizační cenou 20,00 za 0,25 USD.

Prodáme put opci B s expirací v květnu 2009 a realizační cenou 25,00 za 1,25 USD.

Prodáme call opci C s expirací v květnu 2009 a realizační cenou 30,00 za 1,30 USD.

Koupíme call opci D s expirací v květnu 2009 a realizační cenou 35,00 za 0,35 USD.

|

Celková obdržená částka

|

Obdržené prémium – zaplacené prémium (1,25 + 1,30) - (0,25 + 0,35) = 1,95 |

|

Maximální riziko

|

Rozdíl realizačních cen – celková obdržená částka 5,00 - 1,95 = 3,05 |

|

Maximální zisk

|

Celková obdržená částka 1,95 |

|

Dolní bod zvratu

|

Realizační cena opce B – celková obdržená částka 25,00 - 1,95 = 23,05 |

|

Horní bod zvratu

|

Realizační cena opce C + celková obdržená částka 30,00 + 1,95 = 31,95 |

|

Max. ROI |

63,93% pokud je v době expirace cena akcie mezi realizačními cenami opcí B a C |

Popularity: 14% [?]