Short Iron Butterfly

Short Iron Butterfly je další strategií pro obchodování voaltility. Je opakem strategie Long Iron Butterfly. Short Iron Butterfly není příliš populární strategií, protože se jedná o čistě debetní strategii a nabízí velmi malé výnosy ve srovnání se strategií straddle a strangle při jen mírně menším riziku.

Short Iron Butterfly je kombinací strategií Bear Put Spread a Bull Call Spread. Vyšší realizační cena put opce je stejná, jako nižší realizační cena call opce a tvoří tak tvar motýla. Pozice je zisková v případě velmi velkého pohybu ceny podkladového aktiva. Nevýhodou však je omezení velikosti zisku v porovnání s rizikem ztráty, pokud se podkladové aktivum nedokáže dostatečně pohnout.

Postup obchodování strategie Short Iron Butterfly

- Prodáme put opci A s nižší realizační cenou. Opce je OTM.

- Nakoupíme stejný počet put opcí B se střední realizační cenou. Ralizační ceny opcí B a C jsou shodné. Opce je ATM.

- Nakoupíme stejný počet call opcí C se střední realizační cenou. Ralizační ceny opcí B a C jsou shodné. Opce je ATM.

- Prodáme call opci D s nejvyšší realizační cenou. Opce je OTM.

- Doba expirace všech opcí je stejná. Nakoupená put opce B má stejnou realizační cenu jako nakoupená call opce C. Rozpětí realizačních cen A-B a C-D je stejné. Cena podkladového aktiva je na úrovni realizačních cen B a C. Short Iron Butterfly je sestavený kombinací Bear Put Spread (kroky 1, 2) a Bull Call Spread (kroky 3, 4).

- Na grafech si vyhledejte formaci Vlajka. Toto je vhodná formace pro obchodování této strategie.

- Řiďte svoji pozici v souladu s pravidly vašeho obchodního plánu.

- Strategie Long Iron Butterfly je tvořena kombinací strategií Bear Put Spread a Bull Call Spread. V případě potřeby tak můžete na ni nahlížet jako na 2 samostatné strategie a obchodovat je samostatně. Proto můžete ukončit strategii na ztrátové straně a ponechat si strategii na ziskové straně.

Vstupní kroky

Výstupní kroky

Souvislosti

Výhled

- Před vstupem do strategie Short Iron Butterfly se pohybujeme na neutrálním trhu. Současná volatilita je na nízké úrovni a očekáváte prudkou změnu ceny podkladového aktiva libovolným směrem a tím pádem také nárůst volatility.

Odůvodnění

- U strategie Short Iron Butterflie vstupujeme do nákladově levnějšího obchodu, než je Straddle. Oproti ní však máme omezený maximální výnos. Ten se nachází v době expirace pod dolní nebo nad horní realizační cenou opcí.

- Očekáváte zvýšení volatility a velký pohyb ceny podkladového aktiva.

Typ pozice

- Jedná se o čistě debetní transakci.

- Maximálním rizikem tohoto obchodu jsou náklady na jeho otevření. Maximální zisk je rozdílem sousedních realizačních cen opcí snížený o celkové náklady na otevření pozice.

Vliv času

- Časový rozpad je pro strategii Short Iron Butterfly škodlivý v období, kdy je pozice nerentabilní a čekáte na dostačný pohyb podkladového aktiva. Ve chvíli, kdy se podkladové aktivum dostatečně pohne a a pozice se stává rentabilní časový rozpad začíná působit ve prospěch této pozice.

Doba obchodu

- Optimální je provádět tento obchod s opcemi 3 měsíce do expirace. Pokud se podkladové aktivum ale dostečně nepohne, ukončete pozici nejpozději 1 měsíc před expirací.

Výběr akciového podkladu

- Vyberte si dostatečně likvidní akcii. Průměrný denní objem zobchodovaných akcií by měl přesáhnout 500 000 kusů (Average Daily Volume – ADV > 500 000).

- Vyberte akcii, u níž je vytvořena formace vlajka. U této formace je vysoká pravděpodobnost brzké velmi prudké změny ceny podkladového aktiva.

Výběr opce

- Vyberte si dostatečně likvidní opci. Open Interest by měl být minimálně 100, nejlépe 500 násobkem velikosti vámi otevírané pozice.

- Nižší realizační cenu put opce volte pod aktuální tržní cenou podkladového aktiva.

- Střední realizační cenu put i call opce volte v blízkosti aktuální tržní ceny podkladového aktiva (ATM), nebo do místa, kde v době ukončení obchodu nepředpokládáte cenu podkladového aktiva.

- Vyšší realizační cenu call opce volte nad aktuální tržní cenou podkladového aktiva. Vzdálenost nižší i vyšší realizační ceny od střední realizační ceny je stejná.

- Pro všechny opce použijte stejný termín 3 měsíce do vypršení platnosti opcí.

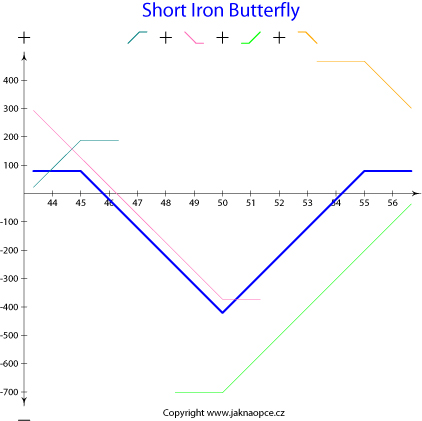

Profil rizik

- Maximální ztráta = Omezená součtem zaplacených prémií.

- Maximální zisk = Rozdíl sousedních realizačních cen – celkové náklady na otevření pozice.

- Horní bod zvratu = Střední realizační cena opce + celkové náklady na otevření pozice.

- Dolní bod zvratu = Střední realizační cena opce – celkové náklady na otevření pozice.

Výhody a nevýhody

Výhody

- Ve volatilních trzích jsme ziskoví za použití menšího kapitálu než u strategie Straddle.

- Riziko je omezené velikostí použitého kapitálu na vstup do této strategie.

- Pokud se cena podkladové aktiva dostatečně pohne, naše zisky jsou s touto strategií poměrně vysoké.

Nevýhody

- Vyšší ziskový potenciál přichází s větším rozpětím realizačních cen opcí.

- Zisk se zvyšuje s blížícím se termínem expirace opcí.

- Potenciální ztráta je mnohem vyšší než ziskový potenciál obchodu.

- Příliš široké rozpětí Ask/Bid může nepříznivě ovlivnit kvalitu obchodu.

- Jedná se o komplikovanější strategii určenou pro středně pokročilé obchodníky.

Ukončení obchodu

Ukončení pozice

- Pozici můžeme ukončit zpětným odkupem vypsaných opcí se současným prodejem držených opcí.

- Pokročilí obchodníci mohou v závislosti na kolísání ceny podkladového aktiva na obchod nahlížet jako na 2 samostatné strategie Bear Put Spread a Bull Call Spread. Samostatným obchodováním (předčasným ukončením ztrátové strany a ponecháním si ziskové) tak můžete dosáhnout dílčích zisků před ukončením obchodu.

Zmírnění ztráty

- Předčasně ukončit obchod jak je popsáno výše.

- Pokročilí obchodníci mohou ukončit jen jednu stranu spreadu a s druhou stranou se pokusit dosáhnout zisku.

Příklad

17. května 2009 se obchoduje akcie ABCD za 52,87 USD.

Prodáme put opci A s expirací v srpnu 2009 a realizační cenou 45,00 za 1,88 USD.

Koupíme put opci B s expirací v srpnu 2009 a realizační cenou 50,00 za 3,73 USD.

Koupíme call opci C s expirací v srpnu 2009 a realizační cenou 50,00 za 7,03 USD.

Prodáme call opci D s expirací v srpnu 2009 a realizační cenou 55,00 za 4,67 USD.

|

Celková zaplacená částka

|

Zaplacené prémium – obdržené prémium (3,73 + 7,03) - (1,88 – 4,67) = 4,21 |

|

Maximální riziko

|

Celková zaplacená částka 4,21 |

|

Maximální zisk

|

Rozdíl realizačních cen – celková zaplacená částka 5,00 - 4,21 = 0,79 |

|

Dolní bod zvratu

|

Realizační cena opce B – celková obdržená částka 50,00 - 4,21 = 45,79 |

|

Horní bod zvratu

|

Realizační cena opce C + celková obdržená částka 55,00 + 4,21 = 54,21 |

|

Max. ROI |

18,76% pokud je v době expirace cena akcie pod realizační cenou opce A a nad realizační cenou opce D |

Popularity: 27% [?]

Hey, that post leaves me feeling foolsih. Kudos to you!

With all these silly websties, such a great page keeps my internet hope alive.